Die Erbschaftssteuer

In diesem Blog-Beitrag zum Thema „Erbschaftssteuer“ werden alle Aspekte der Erbschaftssteuer im Zusammenhang mit Immobilienwerten behandelt.

Vorab:

Das ist eine Erbschaft

Bevor wir das Thema Erbschaftssteuer näher betrachten, müssen wir zuerst einmal definieren, was Erbschaft ist. Dies ist geregelt im Bürgerlichen Gesetzbuch (BGB) § 1922 sowie dem Erbschaftssteuer- und Schenkungssteuergesetz (ErbStG).

- 1922 BGB regelt, dass beim Tod einer Person ihr gesamtes Vermögen auf eine oder mehrere Personen übergeht. Dieser Vorgang wird als Erbfall bezeichnet.

Das Erbschaftssteuergesetz (ErbStG) legt fest, wann bei einem Erbfall eine Steuer anfällt und wann es Ausnahmen gibt. Es bildet damit die Grundlage für die Besteuerung von Erbschaften.

Immobilienbewertung und Erbschaft – Das sollten Sie wissen.

Allgemeine Regelungen und Pflichten

Die genauen Regelungen und Ausnahmen werden von den Finanzbehörden und im Streitfall von den Gerichten interpretiert. In dieser Darstellung gehen wir nicht auf einzelne Paragrafen ein, sondern nehmen an, dass eine steuerpflichtige Erbschaft vorliegt.

Zudem betrachten wir keine Sonderfälle, wie das Ausschlagen eines Erbes. Sie sind verpflichtet, dem Finanzamt ein Erbe innerhalb von drei Monaten anzuzeigen (§ 30 ErbStG).

Eine Erbschaftssteuererklärung ist jedoch erst nach Aufforderung durch das Finanzamt zu erstellen.

Erbschaftssteuer bei Immobilien

Zunächst ist wichtig zu wissen, dass das gesamte Vermögen einer verstorbenen Person der Erbschaftssteuer unterliegt. Hier konzentrieren wir uns jedoch speziell auf die Erbschaftssteuer bei Immobilien.

Erben Sie eine Immobilie, macht sie oft den größten Teil des Erbes aus – und entsprechend den Hauptanteil der Erbschaftssteuer. Eine Immobilie ist jedoch gebundenes Kapital, das meist erst mittelfristig verkauft werden kann.

Das kann kurzfristig zu erheblichen finanziellen Engpässen führen. Eine kurzfristige Lösung kann hier der Immobilienteilverkauf bieten, der in der Regel deutlich schneller abgewickelt ist als ein vollständiger Verkauf am Markt.

Einflussfaktoren auf die Erbschaftssteuer

Wie hoch die Erbschaftssteuer ausfällt, ist von mehreren Faktoren abhängig. Der Verwandtschaftsgrad beeinflusst neben der Erbschaftssteuer auch den Freibetrag auf die Erbschaftssteuer.

So zahlen Kinder weniger Steuern und haben einen höheren Steuerfreibetrag als Nichten und Neffen usw. Auch hier gibt es wieder Ausnahmen, daher ist dies nur als Faustformel zu verstehen, um die generelle Funktionsweise darzulegen.

Der zweite Einflussfaktor ist die Steuerklasse des Erben. Allerdings nicht die Steuerklasse der Einkommenssteuer, sondern die Steuerklassen nach § 15 ErbStG, die in drei Klassen unterteilt sind. Hierbei ist der Steuersatz für Klasse I am geringsten, für Klasse III am höchsten.

Beispielrechnung zur Erbschaftssteuer

Steuerklasse I nach ErbStG, das Verwandtschaftsverhältnis zwischen Erblasser und Erben ist in direkter Linie, also das Kind, das von seinen Eltern erbt. Das Erbe besteht ausschließlich aus der Immobilie. Der Wert der Immobilie beträgt 600.000 EUR.

Aufgrund des Verwandtschaftsverhältnisses können 400.000 EUR steuerfrei vererbt werden. Daher fällt die Erbschaftssteuer auf 200.000 EUR und beträgt 11 %, also 22.000 EUR. Versorgungsfreibeträge, Pflegefreibeträge, Nachlassverbindlichkeiten und Steuerbefreiungen können den steuerpflichtigen Anteil verringern. Aus Gründen der Übersichtlichkeit lassen wir sie hier jedoch weg.

So wird eine Immobilie im Falle einer Erbschaft bewertet.

Immobilienbewertung durch Gutachter: Verfahren und Vorteile

Der genaue Wert einer Immobilie ist meist nicht bekannt und muss erst ermittelt werden – dies übernehmen die Finanzämter. Laut Stiftung Warentest nutzen die Finanzämter dafür ein vereinfachtes Bewertungsverfahren, oft ohne Besichtigung der Immobilie oder Einsicht ins Grundbuch. Dadurch ist der „am Tisch“ ermittelte Verkehrswert häufig zu hoch und nicht genau.

Je nach Differenz kann es sinnvoll sein, einen zertifizierten Immobiliengutachter (DIN EN ISO/IEC 17024) oder einen öffentlich bestellten und vereidigten Sachverständigen zu beauftragen. Dieser kann den Verkehrswert der Immobilie ermitteln, um einen niedrigeren Wert als den des Finanzamts nachzuweisen und so möglicherweise Steuern zu sparen.

Führen wir das vorherige Beispiel an dieser Stelle fort und das Finanzamt ermittelt einen Wert von 650.000 EUR für die Immobilie. Die Erbschaftssteuer beträgt an dieser Stelle 27.500 EUR statt der vorher beispielhaft aufgezeigten 22.000 EUR.

Wenn Sie in einem solchen Fall einen Immobiliengutachter hinzuziehen, erfolgt die Bewertung je nach Immobilientyp nach den Verfahren der Immobilienwertermittlungsverordnung (ImmoWertV). Die drei häufig genutzten Verfahren sind das Sachwertverfahren, das Ertragswertverfahren und das Vergleichswertverfahren. Hier eine kurze Übersicht.

Grundlagen des Sachwertverfahrens

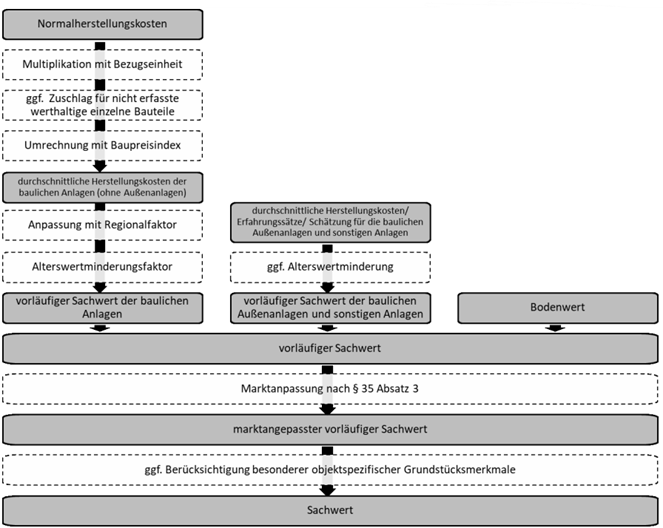

Das Sachwertverfahren wird zur Bewertung von zu Wohnzwecken dienenden Ein- und Zweifamilienhäusern herangezogen. Relevant für die Wertermittlung sind die drei Aspekte bauliche Anlagen (das Haus), das Grundstück sowie die sonstigen baulichen und Außenanlagen.

Die sonstigen baulichen und Außenanlagen werden in der Regel mit einem Prozentsatz des Gebäudewerts pauschal berücksichtigt. Der Grundstückswert ergibt sich durch die Grundstücksgröße sowie den Bodenrichtwert, gegebenenfalls angepasst, falls vom Bodenrichtwertgrundstück abweichende Faktoren vorliegen.

Stellen Sie sich an dieser Stelle vor, Sie haben ein 2.000 m² großes Grundstück, können jedoch nur auf 500 m² bauen. Würden Sie den vollen Preis für die weiteren 1.500 m², die sie nur als Garten nutzen können, bezahlen?

Berechnung des Gebäudewerts und Marktanpassung

Die dritte Einflussgröße ist der Gebäudewert. Dieser basiert auf den Herstellungskosten. Hier wird in Abhängigkeit des Gebäudetyps sowie der Ausstattung ein durchschnittlicher Herstellungskostenwert je m² ermittelt. Dieser wird mit der sogenannten Brutto-Grundfläche, vereinfacht gesagt der Grundfläche inklusive des Außenmaßes jeder Geschossebene, multipliziert.

Dies ergibt die Herstellkosten, als wäre das Objekt im Jahr 2010 errichtet worden. Dieser Wert wird mit dem Baupreisindex multipliziert, um die damaligen auf die aktuellen Herstellkosten umzurechnen. Des Weiteren wird eine lineare Alterswertminderung vorgenommen, um dem tatsächlichen Objektzustand Rechnung zu tragen.

Diese drei Faktoren zusammen ergeben den vorläufigen Sachwert, bei dem es sich um einen reinen Modellwert handelt. Der Marktanpassungsfaktor, der sogenannte Sachwertfaktor, passt den Modellwert der Immobilie an die realen Marktbedingungen an. Dieser Faktor wird vom Gutachterausschuss für Grundstückswerte festgelegt.

Der Sachverständige berechnet die drei Aspekte korrekt und prüft, ob der Sachwertfaktor für das Objekt passt oder angepasst werden muss.

Besonders wichtig ist dabei die Nutzung von Marktdaten, wie Informationen aus der Kaufpreissammlung, Richtwerten, Vergleichsfaktoren und aktuellen Angeboten auf Immobilienportalen.

Quelle: ImmoWertV/ImmoWertA

Ertragswertverfahren: Grundlagen und Berechnung

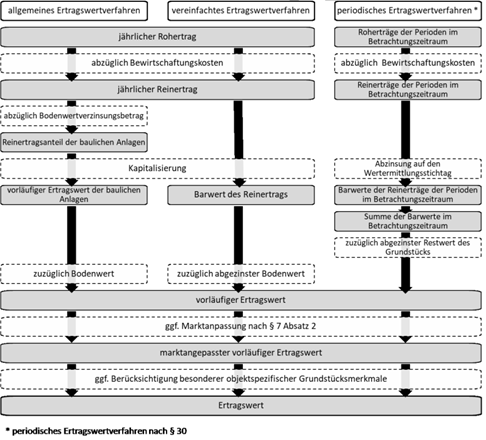

Das Ertragswertverfahren wird für Renditeobjekte angewendet, wobei der Fokus auf den Mieterträgen liegt. Dies gilt insbesondere für Mehrfamilienhäuser. Es gibt drei unterschiedliche Vorgehensweisen: das allgemeine, das vereinfachte sowie das periodische Ertragswertverfahren.

Bei korrekter Anwendung ergibt sich jeweils das gleiche Ergebnis. Daher gehen wir an dieser Stelle ausschließlich auf das allgemeine Ertragswertverfahren ein. Die marktüblichen Mieten ergeben, multipliziert mit der Wohnfläche der jeweiligen Einheiten, den Rohertrag der Immobilie.

Dem sind die Bewirtschaftungskosten entgegenzustellen. Bei den Bewirtschaftungskosten werden durchschnittliche Verwaltungskosten, Instandhaltungskosten sowie ein Mietausfallwagnis in Ansatz gebracht.

Berechnung des Reinertrags und Marktanpassung

Vom überbleibenden Ertrag, dem sogenannten Reinertrag, wird die Bodenwertverzinsung abgezogen. Bei der Bodenwertverzinsung handelt es sich vereinfacht gesagt um das Kapital, welches für eine Bebauung notwendig und gebunden ist.

Der nun verbleibende Reinertragsanteil der baulichen Anlagen wird mit Barwertfaktoren kapitalisiert. Der Barwertfaktor ergibt sich aus dem sogenannten Liegenschaftszinssatz sowie der Restnutzungsdauer der baulichen Anlagen.

Der Liegenschaftszinssatz ist der Marktanpassungsfaktor im Ertragswertverfahren und soll die derzeitigen Marktverhältnisse abbilden.

Ermittlung des Ertragswerts

Nach Kapitalisierung erhält man den vorläufigen Ertragswert der baulichen Anlagen.

Dem ist nun der Bodenwert hinzuzurechnen. Nun erhält man den vorläufigen Ertragswert, es erfolgen gegebenenfalls notwendige Marktanpassungen sowie die Berücksichtigung besonderer objektspezifischer Grundstücksmerkmale, die dann zum Ertragswert des Bewertungsobjekts führen.

Zur Plausibilisierung des Ertragswerts dienen insbesondere die Netto-Rendite sowie der Rohertragsfaktor.

Quelle: ImmoWertV/ImmoWertA

Das Vergleichswertevrfahren

Im Vergleichswertverfahren erfolgt ein Vergleich von Sondereigentum mit den Merkmalen ähnlicher Wohnungen. Eine genaue Beschreibung haben wir bereits an anderer Stelle.

Mit diesen Gutachten können wir Sie unterstützen.

Gerne besprechen wir in einem unverbindlichen Erstgespräch die verschiedenen Bewertungsmethoden sowie den konkreten Umfang, um die Kosten für eine professionelle Immobilienbewertung bei Erbschaft festzulegen.

✓ Unser Kurzgutachten startet bereits bei 1.290 Euro.

✓ Verkehrswertgutachten gemäß § 194 BauGB sind bei uns ab 2.490 Euro erhältlich.

Unser Serviceversprechen für Ihr Anliegen:

✓ Zertifizierte Immobiliengutachter

✓ Gemäß DIN EN ISO/IEC 17024 zertifizierte Sachverständige

✓ DEKRA-zertifizierte Immobiliengutachter

✓ IHK-zertifizierte Sachverständige

✓ Festpreisgarantie

✓ Kostenlose und unverbindliche Beratung durch Sachverständige

✓ Kurzfristige Besichtigungstermine | auch am Wochenende

Simone Dünnwald | Geschäftsführerin

Immobilienkauffrau (IHK)

DEKRA-zertifizierte Sachverständige für Immobilienbewertung D3

Komplexe Wohn- und Gewerbeimmobilien

Zusammenfassung & FAQ

➤ bei Überschreiten von Freibeträgen wird im Erbfall Erbschaftssteuer fällig, dies tritt insbesondere beim Erbe von Immobilien häufig ein

➤ Sachverständige können durch ihre Begutachtung gegebenenfalls einen geringeren Wert als den Schätzwert des Finanzamtes nachweisen, denn

➤ Sachverständige besichtigen Ihre Immobilie und berücksichtigen alle objektspezifischen Besonderheiten

➤ Annahme des Erbes erfordert genaue Prüfung, besonders bei Schulden.

➤ sind in der Lage durch marktbezogene Informationen wie beispielsweise eine Auskunft aus der Kaufpreissammlung einen realistischen Marktwert zu finden und darzulegen

Häufig gestellte Fragen zum Thema: Erbschaftssteuer

Über den Autor:

Jetzt Betrag teilen!