Absetzung für Abnutzung ( AfA )

In diesem Blog-Beitrag zum Thema „Absetzung für Abnutzung“ werden folgende Aspekte der sogenannten „AfA“ abgehandelt:

Kapitalanleger aufgepasst!

Wussten Sie schon, dass Sie nicht nur von der Mietrendite, sondern auch von der steuerlichen Abschreibung profitieren können?

Was bedeutet Absetzung für Abnutzung (kurz AfA)?

AfA ist die Abkürzung für „Absetzung für Abnutzung“ welches nach dem §7 Einkommensteuergesetzt (EstG) „Absetzung für Abnutzung oder Substanzverringerung“ geregelt ist. Immobilien die als Renditeobjekt oder gewerblich genutzte Immobilie verwendet werden, dürfen in der Steuererklärung, wenn nicht zu Wohnzwecken selbst genutzt, die Anschaffungs-, und Anschaffungsneben- oder Herstellungskosten über die Nutzungsdauer hinweg abgeschrieben werden. Dadurch wird das zu versteuernde Einkommen reduziert.

Da allgemein davon ausgegangen wird, dass eine Immobilie im Laufe der Zeit an Wert verliert, können Sie auf diese Weise die Anschaffungs- und Herstellungskosten über viele Jahre von der Steuer absetzen.

Insgesamt bieten die Regelungen zur AfA zahlreiche Vorteile, indem sie Investitionen in Immobilien fördern und steuerliche Entlastungen ermöglichen. Sie unterstützen Vermieter und Eigentümer bei der Werterhaltung und Modernisierung ihrer Gebäude und tragen zur Schaffung und Erhaltung von Wohnraum bei.

Werden alle Immobilien bei der Absetzung für Abnutzung linear gleich abgeschrieben?

Nein, laut §7 EstG werden beispielsweise Altbauten prozentual geringer abgeschrieben wie Neubauten. Denn die Absetzung bemisst sich hierbei nach der betriebsgewöhnlichen Nutzungsdauer des Wirtschaftsguts (Immobilie). Um einen kleinen Überblick zu verschaffen, haben wir Ihnen eine kurze Übersicht vorbereitet:

| Gebäudejahrgang | Jahre | Prozent |

| 01.01.2024 | 33 | 3% |

| 01.01.1925 – 01.01.2023 | 50 | 2% |

| Vor 01.01.1925 | 40 | 2,5% |

➤ ACHTUNG! Die betriebsgewöhnliche Nutzungsdauer erhöht sich, wenn Investitionen in die Immobilie getätigt werden.

Für eine sogenannte Erhöhung des Abschreibungszeitraums muss zudem ein Nachweis gegenüber dem Finanzamt vorgelegt werden (z. B. in Form eines behördenkonformen Verkehrswertgutachtens (§ 194 Verkehrswert BauGB) von öffentlich bestellten und vereidigten Sachverständigen oder Sachverständige, die eine Zertifizierung durch eine nach der DIN EN ISO/IEC 17024 akkreditierten Zertifizierungsstelle nachweisen können).

➤ Definition §194 Verkehrswert BauGB

Der Verkehrswert oder Marktwert eines Gegenstands wird durch den Preis bestimmt, der zu dem Zeitpunkt, auf den sich die Bewertung bezieht, unter normalen geschäftlichen Bedingungen und unter Berücksichtigung der rechtlichen Vorschriften, sowie der tatsächlichen Merkmale, der allgemeinen Beschaffenheit und der Lage des Grundstücks oder des betreffenden Objekts auf dem Markt erzielt werden könnte.

Dabei werden ungewöhnliche oder persönliche Umstände nicht berücksichtigt.

➤ Gewerbeimmobilien

Für gewerbliche Immobilien, hat der Gesetzgeber Modellansätze für die Gesamtnutzungsdauer, nach der Immobilienwertermittlungsverordnung (ImmoWertV Anlage 1) festgelegt.

Jedoch gilt für einige Nutzungsarten eine andere Gesamtnutzungsdauer. Lassen Sie sich gerne hierzu von uns beraten.

➤ Denkmalschutz

Bei Denkmalgeschützten Immobilien gilt ebenfalls die reguläre Absetzung für Abnutzung (AfA) für Immobilien nach § 7 EStG.

Allerdings können Modernisierungskosten (einschließlich einer Sanierung) über 8 Jahre mit jeweils 9 % und nach den 8 Jahren weitere 4 Jahre mit je 7 % von der Steuer abgesetzt werden.

Aus steuerlichen Gründen, lohnt sich zuerst der Kauf und danach die Sanierung.

➤ Musterhäuser

Häuser von Fertighausanbietern dürfen unter der Voraussetzung der tatsächlichen Nutzungsdauer und voraussichtlicher Nutzung als Wohngebäude (sobald es nicht mehr Teil des Betriebsvermögens ist), mit 4 % pro Jahr abgeschrieben werden.

➤ Sonderabschreibung zur Förderung des Neubaus von Mietwohnungen

Um die Sonderabschreibung nach § 7b EStG in Anspruch zu nehmen, muss die Immobilie entgeltlich zu fremden Wohnzwecken überlassen werden. Wohnungen, die zur vorübergehenden Beherbergung wie Ferienwohnungen oder Serviced Apartments dienen, sind daher nicht förderfähig.

Zudem ist es wichtig, dass im Jahr der Anschaffung und in den folgenden neun Jahren eine gesonderte Erklärung abgegeben wird, die die entgeltliche Nutzung der Wohnung zu Wohnzwecken bestätigt. Wird die Immobilie innerhalb dieses Zeitraums veräußert und unterliegt die Veräußerung nicht der Einkommens- oder Körperschaftsteuer, wird die gewährte Sonderabschreibung verzinslich zurückgefordert, selbst wenn der Käufer die Wohnung weiterhin vermietet.

Diese Regelung schafft deutliche Anreize für Investitionen in energieeffiziente und nachhaltige Mietwohnungen, da hier einerseits der Wohnungsmarkt entlastet und gleichzeitig der Klimaschutz vorangetrieben wird. Investoren profitieren von steuerlichen Vorteilen, was die Attraktivität solcher Bauprojekte erhöht. Die Förderung energieeffizienter Wohnräume trägt zur nachhaltigen Entwicklung bei und hilft dabei umweltfreundlichen Wohnraum zu schaffen.

➤ Optimale Nutzung der Immobilienabschreibung im Familienverbund

Für Eltern besteht die Möglichkeit ihre Immobilienwerte an ihre Kinder oder andere Familienangehörige zu übertragen, anstatt sie zu verschenken. Auf diese Weise vermeiden sie nicht nur die Schenkungsteuer, sondern ermöglichen den Erwerbern auch, die bereits abgeschriebenen Vermögenswerte fortzuführen. Dadurch entsteht keine neue Bemessungsgrundlage für die Abschreibung, was einen wesentlichen Kostenfaktor darstellt und das zu versteuernde Einkommen reduziert.

Im Idealfall sollten Eltern ihre Immobilien zu marktüblichen Preisen an ihre Kinder verkaufen, um eine gemischte Schenkung zu vermeiden. Die Kinder erwerben dadurch entsprechende Anschaffungskosten, die sie gemäß § 7 EStG abschreiben können. Diese Abschreibung mindert das zu versteuernde Einkommen, insbesondere aus Einkünften aus Vermietung und Verpachtung, ohne dass sie dabei einen Liquiditätsnachteil erfahren.

➤ WICHTIG: Keine Lineare Abschreibungen gelten für Immobilien, die in anderen Staaten aus der EU oder dem EWR liegen.

Bei Renditeobjekten (=Kapitalanlagen) spielt der Mietzins nach § 7 EstG keine Rolle. Ausschlaggebend ist, dass nach 2-3 Jahren oder bei modernisierten Immobilien nach 4-5 Jahren, trotz Abschreibung ein Gewinn auszuweisen ist, welches das Finanzamt besteuern kann.

Sonst wird das Renditeobjekt als Liebhaberobjekt eingestuft und die besteuerte Miete im vollen Umfang vollzogen.

So wird die AfA berechnet (Schritt für Schritt).

Linear (Standardfall)

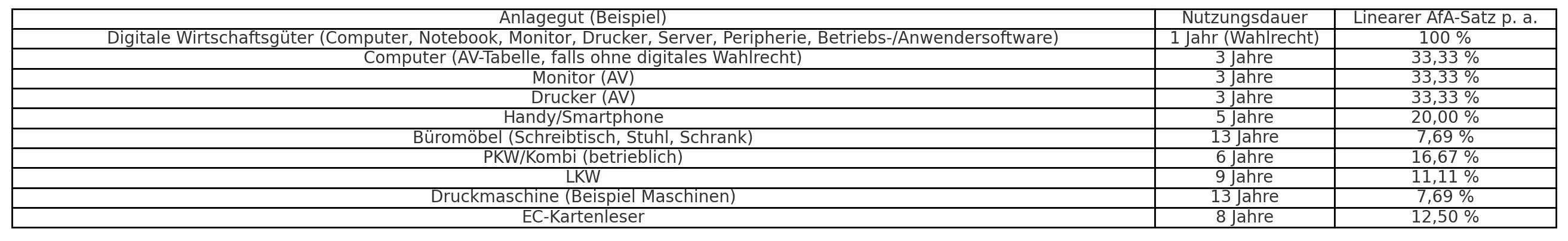

Beispiel A – Büromöbel (Schreibtisch):

-

Anschaffung: 2.600 € netto, Kauf: 20.03.2025

-

Nutzungsdauer: 13 Jahre → AfA-Satz: 7,69 % (= 1/13)

-

Jahres-AfA: 2.600 € ÷ 13 = 200 €

-

Zeitanteilig 2025 (Monate März–Dez = 10/12): 200 € × 10/12 = 166,67 €

-

Ab 2026: je 200 € p. a. bis voll abgeschrieben.

Beispiel B – Firmen-PKW:

-

Anschaffung: 36.000 € netto, Kauf: 10.10.2025

-

Nutzungsdauer: 6 Jahre → AfA-Satz: 16,67 %

-

Jahres-AfA: 36.000 € ÷ 6 = 6.000 €

-

Zeitanteilig 2025 (Okt–Dez = 3/12): 6.000 € × 3/12 = 1.500 €

-

Ab 2026: je 6.000 € p. a.

Degressiv (geometrisch-degressiv) – temporär für bewegliche Güter

Beispiel – Maschine:

-

Anschaffung: 165.000 € netto am 01.07.2024, ND: 9 Jahre → linear 11,11 % → degressiv 20 % (Deckel)

-

2024 (6/12 zeitanteilig): 165.000 × 20 % × 6/12 = 16.500 €

-

Rest 01.01.2025: 148.500 €

-

2025: 148.500 × 20 % = 29.700 € → Rest 118.800 €

-

2026: 118.800 × 20 % = 23.760 € → Rest 95.040 €

-

Tipp: Jährlich prüfen, ob der Wechsel zur linearen (Restbuchwert ÷ Restlaufzeit) mehr bringt.

Leistungsbezogen (wenn die Nutzung messbar ist, z. B. Betriebsstunden)

Beispiel – Maschine (Stunden):

-

Anschaffung: 24.000 € netto; Gesamtleistung: 6.000 h → 4,00 €/h

-

Jahr 1: 900 h → 3.600 €

-

Jahr 2: 1.200 h → 4.800 €

-

Jahr 3: 700 h → 2.800 €, usw.

Progressiv (steigende Abschreibungen) – Handelsrecht, steuerlich i. d. R. nicht zulässig

Formel: Jahresbetrag = AK ÷ (1+2+…+n) × Jahr.

Beispiel – 10.000 € über 5 Jahre: Nenner = 15 → Jahre 1–5: 666,67 €, 1.333,33 €, 2.000,00 €, 2.666,67 €, 3.333,33 €

Digitale 1-Jahres-AfA (Wahlrecht)

Beispiel – Notebook + Monitor + Drucker (alles 2025 gekauft):

-

Notebook: 1.400 €; Monitor: 250 €; Drucker: 180 €

-

Abschreibung: Jeder Posten 100 % im Jahr der Anschaffung (1-Jahres-Wahlrecht für digitale Wirtschaftsgüter). Keine Monatskürzung nötig.

-

Alternativ darf die AV-Tabelle (3 Jahre) genutzt werden – betriebswirtschaftlich aber meist unattraktiv.

GWG (geringwertiges Wirtschaftsgut) in der Praxis

Beispiel – Bürostuhl 320 € (netto): Sofortabschreibung 320 € in 2025 oder Aufnahme in Sammelposten (20 % p. a. über 5 Jahre = 64 € p. a.).

Beispiel – Smartphone 900 € (netto): Kein GWG; entweder Sammelposten (20 % p. a. = 180 €) oder Regel-AfA nach AV-Tabelle (5 Jahre = 180 € p. a.). Achtung: Entscheidest du dich im Jahr für den Sammelposten, gilt er für alle 250,01–1.000-€ Güter.

Gebäude – lineare AfA + Sonder-AfA § 7b

Beispiel – Wohngebäude (Vermietung):

-

Fertigstellung: 15.09.2025

-

Herstellungskosten Gebäudeanteil (ohne Grund & Boden): 400.000 €

-

Lineare AfA (3 % p. a.): 12.000 € zeitanteilig in 2025 (Sep–Dez = 4/12) → 4.000 €

-

Zusätzlich § 7b EStG (bei Erfüllung der Voraussetzungen; z. B. Kostenobergrenzen je m²): bis zu 5 % p. a. auf förderfähige Kosten → 20.000 € ohne zeitanteilige Kürzung.

-

Summe 2025: 24.000 € (4.000 € linear + 20.000 € § 7b). Ab 2026: 12.000 € linear + 20.000 € § 7b (Jahre 2–4).

Alternative Sonderform – degressive Gebäude-AfA (Wohnungsbau):

-

Beispiel (Start 2025; 400.000 €): Jahr 1: 20.000 € (5 %); Jahr 2: 19.000 €; Jahr 3: 18.050 € (jeweils 5 % vom Restbuchwert). Wahlrecht statt linearer 3 %.

➔ Zeitanteilige AfA – Merksatz

Bewegliche und Gebäude: im Anschaffungs-/Fertigstellungsjahr monatsgenau. Der Monat der Anschaffung zählt voll. Beispiel Finanzamt NRW: Übergang Nutzen/Lasten am 27.04. → 9/12 der Jahres-AfA fürs Jahr.

Welche Kosten fallen laut § 7 EstG unter die AfA Abschreibung?

Die Anschaffungs-, Anschaffungsneben- oder Herstellungskosten, werden nach § 255 HGB ausführlich dargestellt und genauer erläutert. Gerne führen wir Ihnen einige Beispiele auf:

➤ Herstellungskosten

➤ Kosten für die Herstellung der Immobilie (Handwerkerleistungen)

- Ausgaben für Baugenehmigung und -abnahme

- Aufwendungen für Baumaterial

- Fahrtkosten im Zusammenhang mit der Baustelle

➤ Anschaffungs- und Anschaffungsnebenkosten

- Kaufpreis

- Notarkosten

- Grunderwerbsteuer

- Kosten für ein Gutachten

➤ Sonderabschreibung

15 % des Gebäudewertes die in die Immobilie investiert werden, können ab Kauf und innerhalb der ersten drei Jahren per Sonderabschreibung abgeschrieben werden (Anfangsinvestitionen).

➤ Erbbaugrundstück

Ist dem Erbbaurecht im Kaufvertrag ein Wert bereits zugeteilt, wird dies dann als Bodenwert berücksichtigt.

Sollte dies nicht der Fall sein, muss durch ein Sachverständiger, den Gebäudewert unter Berücksichtigung des Bodenwertes, des Erbbauzinses und der Restlaufzeit des Erbpachtvertrages ermittelt werden.

AfA-Tabelle 2025 (Auswahl für die Praxis)

GWG 2025 – Kurz & knackig

-

Bis 250 € netto: Sofortabschreibung, kein Verzeichnis nötig.

-

250,01 € – 800 € netto: Wahlrecht – Sofortabschreibung ODER Sammelposten.

-

800,01 € – 1.000 € netto: Sammelposten (5 Jahre je 20 %) oder Regel-AfA nach Tabelle.

-

Entscheidest du dich im Jahr für den Sammelposten, gilt er für alle Güter in diesem Bereich.

Immobilien – AfA-Sätze 2025 (Überblick)

-

Wohngebäude, Fertigstellung nach 31.12.2022: 3 % p. a. (linear).

-

Baujahr 1925–2022: 2 % p. a.

-

Vor 1925: 2,5 % p. a.

-

Zeitanteiligkeit im Anschaffungs-/Fertigstellungsjahr: monatsgenau.

Sonderfälle Wohngebäude:

-

Degressive Gebäude-AfA (§ 7 Abs. 5a EStG): Für bestimmte Wohnungsbau-Fälle eingeführt – 5 % degressiv (geometrisch) über die ersten Jahre (Beginn/Zeitraum nach Gesetz).

-

Sonder-AfA § 7b EStG (Mietwohnungsneubau): Zusätzlich zur linearen AfA bis zu 5 % p. a. für 4 Jahre auf förderfähige Kosten; keine zeitanteilige Kürzung innerhalb des Jahres. Aktuelle Anwendungshinweise 21.05.2025.

Wie kann die Absetzung der Abnutzung erhöht werden?

Durch ein Verkehrswertgutachten, kann die kürzere tatsächliche Nutzungsdauer erläutert werden und somit eine höhere Abschreibung und der damit verbunden höheren Steuerersparnis führen.

Mehr als 90 % der vermieteten Immobilien in Deutschland, werden linear und je nach Gebäudejahr standardisiert abgeschrieben.

Weißt man gegenüber dem Finanzamt (durch ein Verkehrswertgutachten) eine geringere Restnutzungsdauer wie 50 Jahre auf, kann die Abschreibung (AfA) erhöht und damit Steuern gespart werden.

Beachten Sie, dass Finanzämter nur Verkehrswertgutachten anerkennen, die von öffentlich bestellten und vereidigten Sachverständigen oder Sachverständige, die eine Zertifizierung durch eine nach der DIN EN ISO/IEC 17024 akkreditierten Zertifizierungsstelle nachweisen können.

➤ In Welcher Situation ist die Absetzung für Abnutzung empfehlenswert?

Empfehlenswert ist es erst, wenn das Gebäude aufgrund des Baujahres, sowie des Instandhaltungs- und Modernisierungsstau, eine geringere Restnutzungsdauer aufweist.

Ebenfalls besteht die Möglichkeit für einige Gewerbeimmobilien mit kurzem, zweckmäßigen Umbau-Intervallen die Restnutzungsdauer zu verkürzen und die AfA Abschreibung zu erhöhen.

➤ Wie stark kann die AfA angepasst werden?

Dies ist abhängig von der Grundstücksgröße, des Zustandes der Immobilie, dem Bodenrichtwert und des Kaufpreises.

Eine steuerliche Beratung führen wir zwar nicht durch, dennoch stehen wir Ihnen beratend zur Seite.

Philipp Hermecke | Geschäftsführer

Gemäß DIN EN ISO/IEC 17024 zertifizierter Sachverständiger für Immobilienbewertung ZIS Sprengnetter Zert (S)

DEKRA-zertifizierter Sachverständiger für Immobilienbewertung D3

Komplexe Wohn- und Gewerbeimmobilien

Zusammenfassung & FAQ

➤ Die Absetzung für Abnutzung (AfA) ist eine steuerliche Regelung nach §7 des Einkommensteuergesetzes (EstG), die es Kapitalanlegern ermöglicht, die Anschaffungs-, Anschaffungsneben- oder Herstellungskosten von Immobilien steuerlich abzuschreiben.

➤ Höhe der Abschreibung richtet sich nach der betriebsgewöhnlichen Nutzungsdauer der Immobilie, wobei diese je nach Art der Immobilie variiert.

➤ Die AfA gilt für Renditeobjekte und gewerblich genutzte Immobilien, sofern sie nicht zu Wohnzwecken selbst genutzt werden.

➤ Eine Abschreibung erfolgt linear, außer bei Denkmalgeschützten Immobilien, bei denen auch Modernisierungskosten über einen Zeitraum von 8 Jahren abgeschrieben werden können.

➤ Um die Abschreibung zu erhöhen und Steuern zu sparen, kann eine geringere Restnutzungsdauer nachgewiesen werden, beispielsweise durch ein Verkehrswertgutachten von öffentlich bestellten und vereidigten Sachverständigen.

➤ Das Finanzamt akzeptiert nur Verkehrswertgutachten von zertifizierten Sachverständigen, die eine Zertifizierung durch eine nach der DIN EN ISO/IEC 17024 akkreditierte Zertifizierungsstelle vorweisen können.

➤ Mehr als 90% der vermieteten Immobilien in Deutschland werden linear und je nach Gebäudejahr standardisiert abgeschrieben.

➤ AfA-Regelungen sind komplex, daher empfiehlt sich eine Beratung durch einen Sachgutachter für eine ausführliche und kompetente Unterstützung.

➤ Anpassung der AfA ist empfohlen, wenn Gebäude aufgrund des Baujahres und mangelnder Instandhaltung eine geringe Restnutzungsdauer haben.

➤ Die Höhe der AfA-Anpassung hängt von Faktoren wie Grundstücksgröße, Zustand der Immobilie, Bodenrichtwert und Kaufpreis ab.

Häufig gestellte Fragen zum Thema: Absetzung für Abnutzung (AfA)

Über den Autor:

Jetzt Betrag teilen!